Nel 2022 ricavi previsti in crescita del 6,3% sul 2019, contro il 3,7% della media nazionale. Performance migliori per prima trasformazione e distribuzione, in ripresa le bevande dopo lo shock Covid. Il processo di transizione ecologica porterà però fuori dal mercato molte piccole imprese e aprirà una nuova stagione di acquisizioni. Per la riconversione si stima un potenziale di 1,2 miliardi di investimenti.

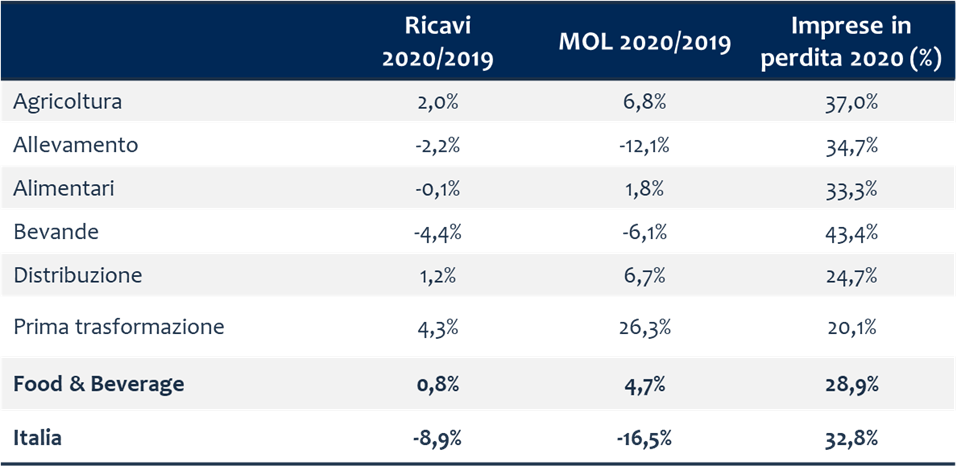

La filiera del Food & Beverage si configura come uno dei segmenti di mercato più resilienti e dinamici della nostra economia. Il Food & Beverage è infatti tra i mercati che hanno retto meglio l’impatto del Covid, con i fatturati che sono cresciuti anche nel 2020 (+0,8%) rispetto al crollo dell’intera economia (-8,9%). In base alle previsioni, il mercato continuerà a crescere portandosi nel 2022 al +6,3% rispetto al periodo pre-Covid (contro il +3,7% dell’intera economia).

A trainare lo sviluppo del settore sarà soprattutto la prima trasformazione (+14,6% tra 2022 e 2019), ma è previsto in ripresa anche il segmento delle bevande (+4,6%) che aveva fortemente risentito del lockdown e delle chiusure nell’Ho.Re.Ca (-4,4% nel 2020 sul 2019). Buone le performance dell’agricoltura (+9,2%), della distribuzione (+6,4%) e degli alimentari (+4%); anche l’allevamento invertirà la tendenza, tornando al segno positivo (+0,6%) contro il precedente -2,2%.

Sono alcuni dei risultati contenuti nella ricerca “Tendenze e prospettive del mercato del Food&Beverage”, lo studio che inaugura un nuovo Osservatorio di Cerved Marketing Intelligence dedicato ai pilastri del Made in Italy.

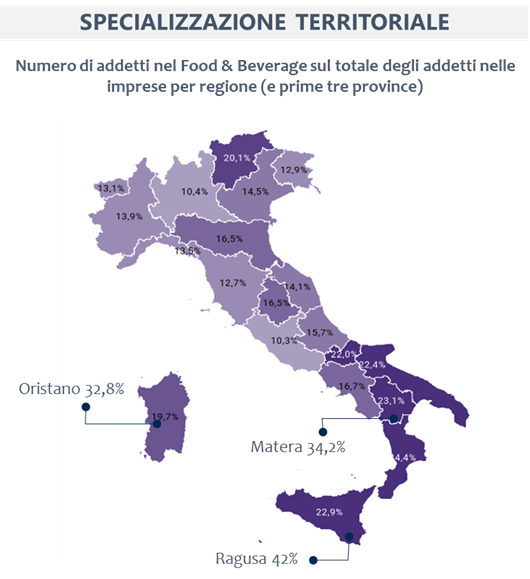

A livello complessivo, nella filiera del Food&Beverage operano più di un milione di aziende che generano un valore di mercato di 463 miliardi di euro impiegando oltre due milioni di addetti. Si tratta di un mercato abbastanza frammentato, con un’ampia presenza di imprese individuali o di dimensione microscopica (91% imprese con meno di 5 addetti). I settori del Food&Beverage fanno registrare una presenza particolarmente importante nelle regioni del Sud, con un’incidenza di un addetto su 5 (contro una media nazionale pari al 15%, uno su 6), e punte che arrivano al 42% degli addetti a Ragusa, al 34% a Matera, al 33% a Oristano.

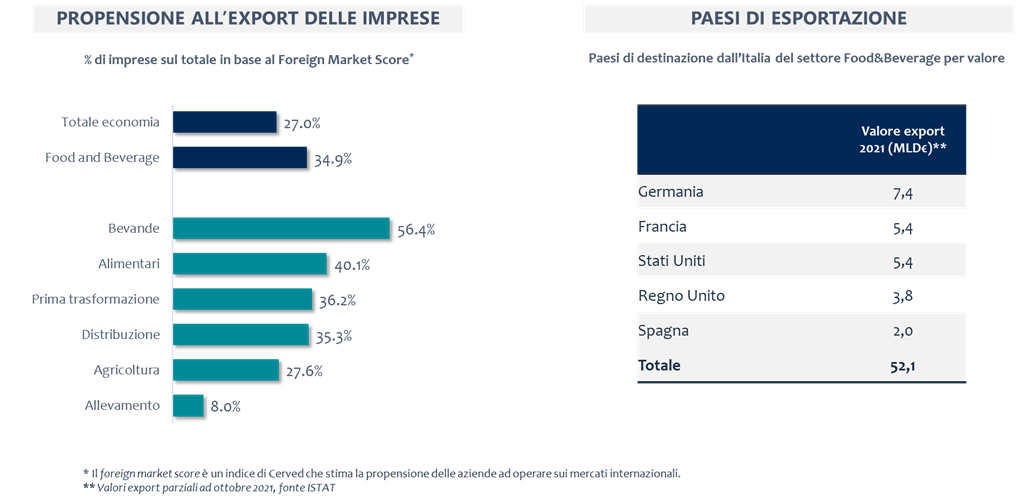

Uno dei principali driver del mercato è la sua forte vocazione all’export. La quota di imprese esportatrici nel F&B in base al Foreign Market Score di Cerved risulta infatti maggiore rispetto alla media nazionale (34,9% contro 27%), con forti differenze all’interno del mercato che vedono bevande (56,4%) e gli alimentari (40,1%) con quote più alte di aziende internazionalizzate. I principali mercati di destinazione nel 2021 sono Germania, Francia e Stati Uniti che insieme raccolgono più di un terzo dei 52 miliardi di esportazioni.

Nei prossimi anni il mercato del Food&Beverage andrà in contro a uno scenario di forte trasformazione, anche per l’impatto del processo di transizione verso un’economia a zero emissione.

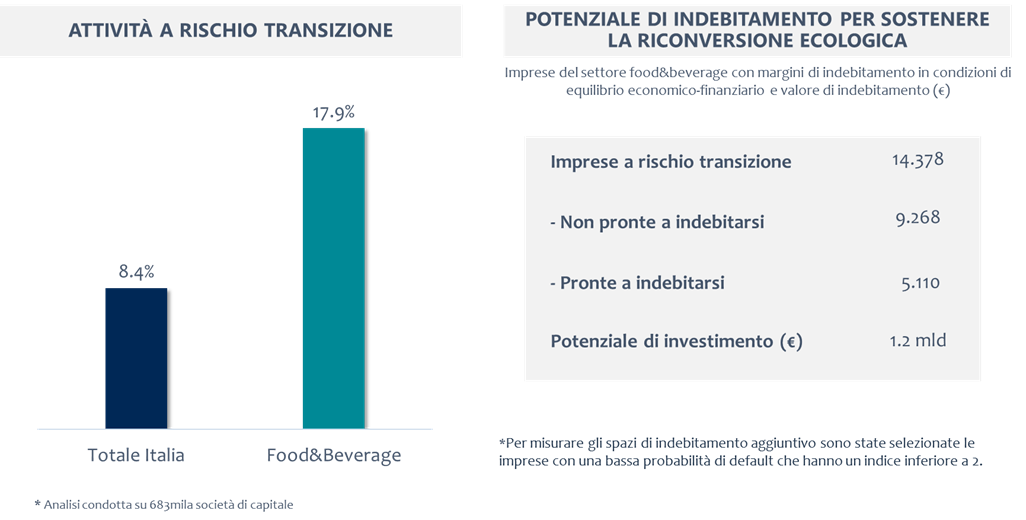

Basandosi sui criteri della Tassonomia UE per la Finanza Sostenibile e su un’ampia serie di informazioni e valutazioni aggiuntive, Cerved ha sviluppato un sistema che misura il grado di esposizione dei diversi settori ai rischi connessi al processo di transizione. Su queste basi sono circa 14.000 le società F&B che dovranno effettuare investimenti rilevanti per riconvertire i processi produttivi in linea con gli obiettivi europei, un dato che corrisponde al 17,9% delle società di capitale della filiera contro l’8,4% calcolato sul totale Italia. Di queste, oltre 9.000, soprattutto PMI, potrebbero uscire dal mercato perché non hanno i fondamentali necessari a sostenere gli investimenti necessari per la transizione. Di contro, le altre 5.000 presentano una situazione finanziaria che permette loro di finanziare investimenti fino a 1,2 miliardi di euro, in grado di accelerare la trasformazione di tutta la filiera.

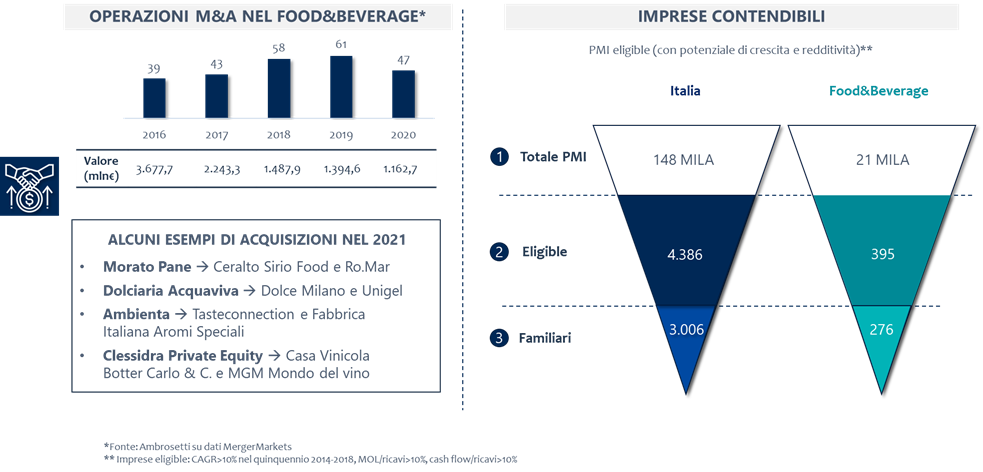

Tendenze come il rincaro dei prezzi, l’internazionalizzazione del mercato e la transizione ecologica potrebbero portare a una nuova stagione di aggregazioni aziendali, consolidando il mercato e stimolando la competitività. In aggiunta alle operazioni chiuse nel 2021, secondo le stime di Cerved nell’ambito del Food & Beverage opererebbero circa 400 PMI con fondamentali eccellenti che potrebbero entrare nel mirino di investitori istituzionali.