Nel mercato dei surgelati e del gelato industriale ci sono molti operatori e tantissimi marchi. Tra le caratteristiche del settore, la difficoltà di gestire le basse temperature e grandi investimenti in marketing e comunicazione. Cresce la presenza di referenze salutistiche e biologiche.

Parliamo di un mercato complesso, in cui è impensabile operare senza le necessarie competenze e capacità tecniche: quello che caratterizza i prodotti è infatti il fatto di dover essere assolutamente conservati a una temperatura inferiore o uguale a -18°C.

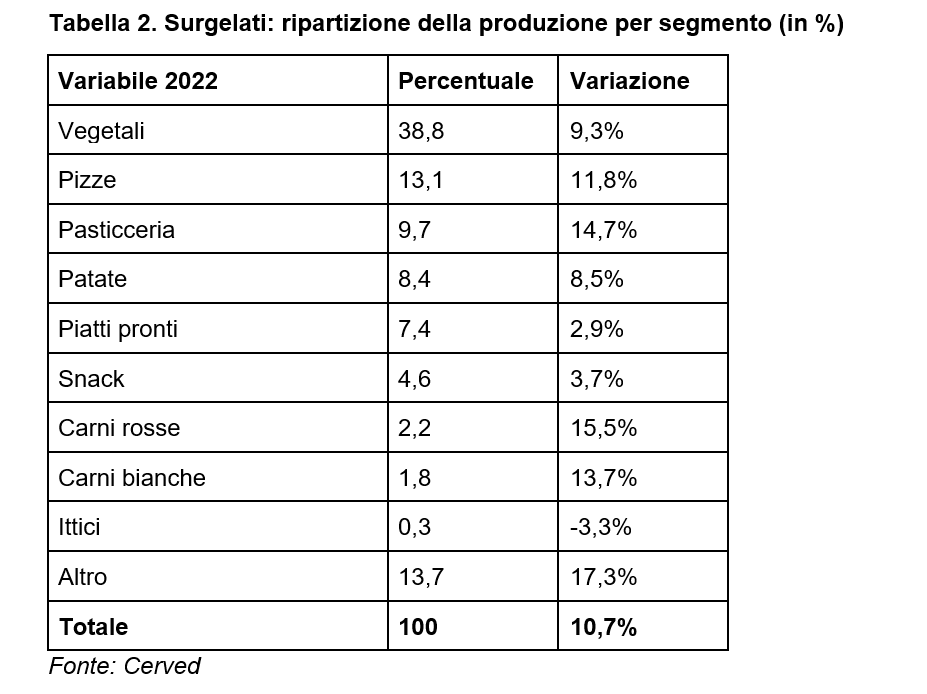

Volendo semplificare e suddividere questo mondo variegato, esistono imprese la cui attività principale è la produzione di alimenti surgelati (vegetali, pesce, carne, piatti pronti e pizze) e altre specializzate in gelati industriali (escludendo quindi i produttori di gelato artigianale). L’analisi Start Cerved di maggio 2023 include nel settore anche le imprese specializzate nella produzione di pane e brioche surgelate per il catering.

A livello complessivo stiamo parlando di un mercato diffuso a livello internazionale. La “cultura del freddo” è conosciuta e adottata in moltissimi Paesi, anche se esistono alcuni limiti all’espansione dell’internazionalizzazione. Il primo ostacolo è pratico ed è legato al rispetto della catena del freddo, che comporta ingenti costi logistici. Bisogna poi considerare le abitudini di consumo di alcuni Paesi con specifiche tradizioni dolciarie e culinarie: solo per fare un esempio vicino a noi, la brioche francese e la pasticceria oltre confine sono diverse da quella italiana e questo implica l’impossibilità di replicare “pari pari” gli stessi prodotti.

A differenza dei mercati parcellizzati, il mondo dei surgelati e dei gelati è dominato da alcuni grandi gruppi multinazionali del largo consumo, a partire da Unilever e Nestlé: tuttavia la politica con cui operano è quella di differenziare marchi, prodotti e strategie nei singoli contesti.

Il mercato italiano

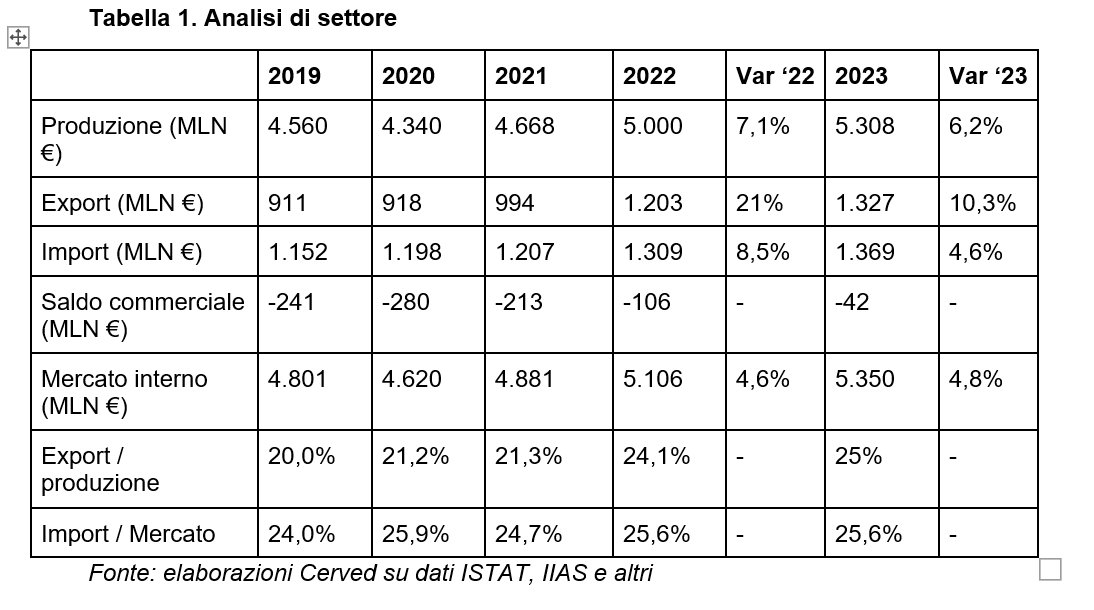

Entrando più specificatamente nei numeri, Cerved segnala che nel 2022 la produzione ha sviluppato un fatturato di 5 miliardi di euro, con una crescita del 7,1% rispetto all’anno precedente. Il contributo più importante è arrivato dal canale Horeca che è tornato a operare a pieno regime dopo un biennio in cui la pandemia aveva fortemente limitato e penalizzato il settore. L’area retail ha avuto una crescita a valore che dipende esclusivamente dalla componente inflazionistica.

Lo studio evidenzia anche un aumento delle esportazioni (+21,0%, anche in questo caso con una forte incidenza del fattore prezzi), che rappresentano il 24,1% dell’intero fatturato. L’import, invece, ha avuto una crescita più contenuta, dell’8,5%, e incide per il 25,6% sui consumi.

Ipotizzando le previsioni di chiusura del 2023, ci si può aspettare un’ulteriore crescita della produzione (6,2%) e del mercato (4,8%). La crescita a valore sarà ancora una volta determinata dall’inflazione; in realtà in termini reali si prevede una leggera contrazione.

Le aziende

Nel settore dei prodotti surgelati operano stabilmente circa 300 imprese di produzione e commercializzazione. Quelle di grandi dimensioni (Unilever, CSI, Sammontana, Cameo) puntano maggiormente su prodotti ad alto valore aggiunto ed elevato “contenuto di servizio” (come i piatti pronti). La competizione è basata soprattutto sulla qualità dei prodotti, sulla capacità di innovazione, sulla possibilità di sostenere gli ingenti investimenti pubblicitari a sostegno del marchio e del lancio di nuovi prodotti, oltre che quelli necessari per le tecnologie di produzione. Le aziende di minori dimensioni sono spesso specializzate nella produzione di un numero limitato di prodotti (ad esempio solo vegetali, oppure solo pizze e prodotti della panificazione), e spesso realizzano una quota rilevante del loro fatturato producendo per aziende più grandi oppure per aziende della distribuzione moderna con i marchi della catena.

Le cose sono diverse nel settore del gelato industriale: qui operano una cinquantina di imprese. La maggioranza è composta da realtà semiartigianali con 2-10 addetti e un fatturato che non supera 1-2 milioni di euro. Nell’area del gelato non ci sono filiali commerciali di aziende produttrici estere, mentre nel surgelato ci sono Bonduelle Italia, McCain Foods, Pescanova Italia, Tyson Foods, Frosta Italia. Si segnala inoltre Cameo, che importa quasi il 90% delle pizze commercializzate in Italia. Quasi nessuna azienda si occupa anche della produzione di materie prime o degli imballaggi: un’eccezione importante è tuttavia rappresentata da Orogel e da Fruttagel, società del consorzio di produttori agricoli Fruttadoro di Romagna.

Caratteristiche del settore

Il mondo del freddo non è facilmente accessibile per l’ingresso di nuovi operatori. Le barriere all’entrata sono alte e dipendono soprattutto dalle problematiche di gestione e dei costi legati alla catena del freddo, oltre che dalla necessità di spese elevate per ricerca e sviluppo legate al lancio di nuovi prodotti. In particolare, nei segmenti dei prodotti a maggiore valore aggiunto (come, ad esempio, i piatti pronti a base pesce), le barriere sono molto elevate a causa degli investimenti per sostenere il marchio, le politiche di marketing e le continue innovazioni.

Tuttavia, nonostante quanto appena detto, la concorrenza è in aumento in tutti i segmenti a dimostrazione che, evidentemente, ci sono caratteristiche che rendono il mondo del freddo particolarmente attrattivo. Sono soprattutto le imprese attive in settori contigui quelle che più facilmente riescono a inserirsi in nuovi segmenti sfruttando il know how già acquisito.

Le principali materie prime utilizzate sia per i gelati che per i surgelati sono disponibili nel mercato nazionale ed estero; si tratta di latte, panna, burro, vegetali, farine e altro, prodotti nei quali l’offerta è frammentata. Fanno eccezione gli ittici per i quali i fornitori hanno un potere negoziale medio-alto a causa della progressiva riduzione del pescato su scala mondiale. Dall’altro lato della filiera, le aziende produttrici devono confrontarsi con la grande distribuzione che ha un potere negoziale molto elevato; diversa la situazione ovviamente nel mercato horeca, dove il potere contrattuale dei piccoli negozi e pubblici esercizi è limitato dalla loro frammentazione.

Le tendenze in atto

Il marketing ha un ruolo fondamentale e sono frequenti le politiche promozionali: gli investimenti pubblicitari per sostenere il marchio e per il lancio di nuovi prodotti sono necessariamente alti così come quelli per le innovazioni di packaging.

Nei piatti pronti sono fondamentali le caratteristiche intrinseche del prodotto oltre al “contenuto di servizio” (in primis, non stupisce, la velocità e la facilità nel preparare il prodotto). L’analisi Cerved segnala come nell’ultimo periodo abbia assunto sempre più importanza la presenza in gamma di referenze salutistiche, biologiche e comunque provenienti da materie prime e filiere attente alla salute e al rispetto ambientale.

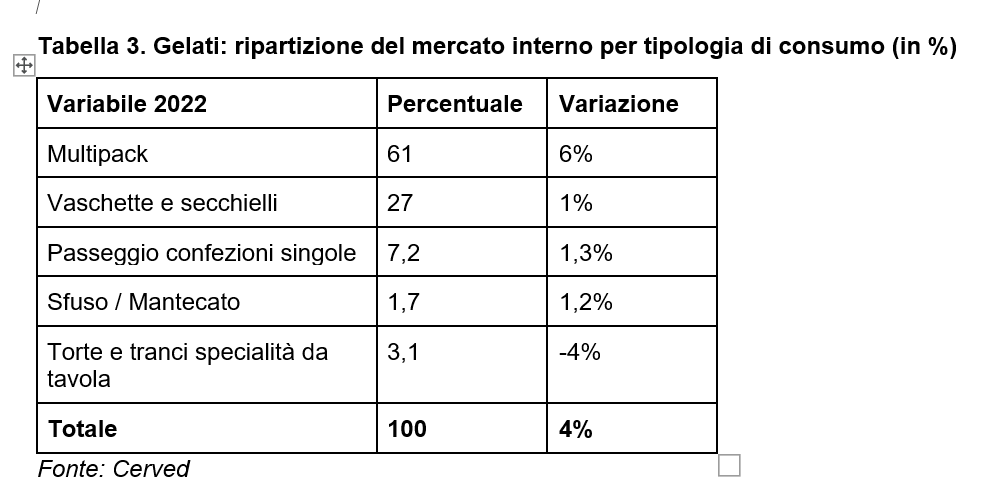

Nel comparto dei gelati, la differenziazione è elevata e i lanci di nuovi prodotti sono frequenti: il marchio e la sua immagine hanno un ruolo molto importante.

La differenziazione pesa invece meno negli alimenti surgelati di base (come i vegetali) e in alcuni segmenti dei gelati da asporto per il consumo domestico (soprattutto le vaschette), dove operano anche molte imprese di media/piccola dimensione, spesso come produttori per le marche commerciali. I consumatori sono molto sensibili al marchio, percepito come un indicatore di garanzia della qualità del prodotto. Tuttavia, la competizione è basata principalmente sul prezzo e la domanda è molto sensibile al suo variare.

Come già accennato, vale la pena segnalare che in tutti i segmenti, sia per i surgelati che nel gelato, i prodotti gluten free, biologici, vegani, privi di lattosio, a base di farine tracciate e controllate continuano a registrare una forte crescita.

Elaborazione dati Cerved Marketing Intelligence

a cura di David Migliori