Il canale professionale riprende il peso perso nel recente passato, ma è il mercato nel suo insieme che registra numeri molto positivi per la quasi totalità dei prodotti. Prevedibile la riduzione per i disinfettanti, buone performances per disinfestanti e coadiuvanti di lavaggio.

Lasciato alle spalle un biennio imprevedibile che aveva modificato radicalmente il settore e che aveva favorito i consumi domestici a danno di quelli professionali, il mondo dei detergenti fotografato da Cerved segnala la fine dell’eccezionalità e il ritorno a una normalità che ha caratteristiche positive: un mercato in netta crescita.

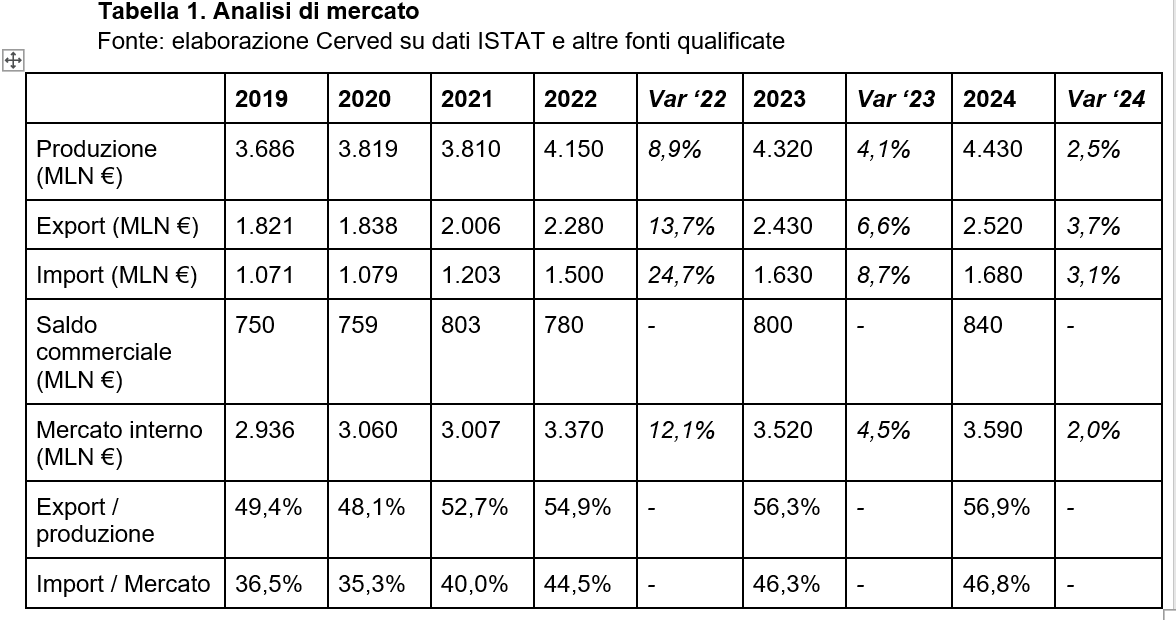

Lo confermano i numeri: la produzione in valore di prodotti per detergenza e pulizia si attesta, nel 2022, sui 4,15 miliardi di euro, evidenziando un aumento dell’8,9% rispetto all’anno precedente. L’analisi Cerved pubblicata a marzo 2023 dedicata al comparto dei prodotti per la detergenza è all’insegna del segno più, anche se per una corretta interpretazione delle buone performance bisogna sempre ricordarsi di considerare la spinta esercitata dalla crescita dei prezzi delle materie prime e dell’energia (in particolare i materiali di confezionamento in plastica), iniziata nel 2021 e accentuato dopo lo scoppio del conflitto tra Russia e Ucraina.

Come accennato poco sopra, in generale nel 2022, con la ripresa delle normali attività dopo i periodi di lockdown, il mercato che si era sbilanciato a favore dei consumi domestici, è tornato in equilibrio con una forte ripresa del settore professionale. A livello di prodotti, nonostante la prevedibile riduzione dei disinfettanti che avevano avuto una grande crescita nel biennio precedente, lo studio segnala buoni risultati per i disinfestanti e i coadiuvanti di lavaggio, oltre che per i detergenti e i prodotti per la manutenzione.

I prodotti e i canali

Lo studio Cerved ha preso in esame le “imprese la cui attività prevalente è la produzione di detersivi e detergenti per il bucato, per i piatti e per la pulizia della casa, prodotti specifici per la pulizia della casa, insetticidi per uso domestico, prodotti destinati a usi professionali e industriali”.

In base alla funzione d’uso, il segmento di gran lunga principale, che da solo rappresenta più della metà del mercato, è quello dei detergenti e coadiuvanti per indumenti e tessuti, che includono additivi, candeggina, ammorbidenti, smacchiatori e altri prodotti simili. Ci sono poi i detergenti e coadiuvanti per stoviglie, che comprende detergenti per lavare i piatti a mano, detergenti per lavastoviglie, brillantanti e prodotti correlati. Un terzo segmento importante comprende i detergenti e coadiuvanti per gli ambienti, utilizzati per pulire grandi superfici come pavimenti e pareti, oltre a prodotti specifici per la pulizia dei WC e disgorganti per gli scarichi.

Un’ulteriore categoria è quella dei biocidi, che comprende insetticidi e prodotti simili a uso domestico. Infine, ci sono i deodoranti per ambienti, che includono spray, diffusori e candele profumate. Ci sono poi numerose nicchie di mercato con prodotti specifici per utilizzi particolari come, per fare un esempio, i detergenti per argento, acciaio, rame.

In base ai canali di destinazione esiste una divisione netta con il 70% del mercato occupato dai prodotti per uso domestico destinati al largo consumo e il restante 30% rappresentato dai prodotti per operatori professionali, come imprese di pulizia, catering e lavanderie.

Sono soprattutto i disinfestanti e i coadiuvanti di lavaggio, insieme ai detergenti e ai prodotti per la manutenzione, ad aver mostrato una crescita positiva, mentre il settore degli “altri prodotti” ha subito una riduzione, soprattutto a causa del calo della domanda di disinfettanti post pandemia.

Cosa aspettarsi per il futuro? Ancora crescita a livello di produzione, ma a tassi più contenuti, una stima del +4,1% per il 2023, e un ulteriore +2,5% per il 2024.

Parola d’ordine differenziazione

Le imprese attive nel settore della “Fabbricazione di saponi e detergenti, di prodotti per la pulizia e la lucidatura” sono circa 650, di cui il 67,2% è rappresentato da società di capitali. Sono soprattutto in Lombardia (29,7%), Campania (10,1%), Veneto (8,4%) ed Emilia-Romagna (8,2%). Quelle che operano nel canale domestico sono solo una cinquantina (Tabella 3). Il settore è dominato da alcune imprese multinazionali chimiche attive nel largo consumo, presenti in Italia con stabilimenti produttivi e filiali commerciali.

Le imprese nazionali sono di due tipi:

- di medie dimensioni, con prodotti a marchio proprio e produzioni di detergenti destinati alle private label della moderna distribuzione;

- piccole imprese orientate soprattutto alla fornitura di prodotti non brandizzati e, a volte, di private label, quasi esclusivamente nei segmenti dei liquidi (spesso acquistando il semilavorato da altre imprese e limitandosi alle fasi finali di diluizione e confezionamento).

Nel largo consumo la concentrazione è molto alta: le prime quattro aziende coprono il 60% del mercato, con il picco nei detersivi per lavatrice dove le prime tre aziende insieme controllano il 90%. Nel settore professionale e industriale, invece, il grado di concentrazione è piuttosto basso. Per dare un’idea, le prime due imprese hanno una quota di circa il 25% e ci sono un gran numero di piccoli operatori con quote sotto il 2%.

In un mercato di questo tipo non stupisce che la competizione tra le grandi multinazionali si giochi soprattutto sulla differenziazione, con forti investimenti nell’innovazione di prodotto e nella pubblicità, mentre nelle fasce più basse di mercato e per i prodotti meno differenziati il prezzo resta la variabile fondamentale. Fanno eccezione alcune nicchie di mercato molto specialistiche, ad esempio alcuni trattamenti specifici per tessuti, in cui grazie all’“unicità” del prodotto il prezzo diventa una variabile secondaria.

Importante notare, infine, che nel mercato dei prodotti per comunità, la competizione punta al presidio dei clienti di maggiori dimensioni (in particolare lavanderie industriali, mense, etc.): in questo caso a giocare il ruolo più importante è il servizio, in termini di assistenza tecnica, fornitura di macchinari in comodato d’uso e formazione degli addetti.

Ecocompatibilità e biodegradabilità

Trattandosi di un settore in cui i rischi ambientali possono avere un impatto importante, le aziende sono tenute a rispettare normative specifiche sia per quanto riguarda i prodotti che per i materiali di confezionamento. Un’attenzione particolare deve sempre essere data alla ecocompatibilità, ossia allo sviluppo di prodotti con una composizione che ne aumenti la biodegradabilità, anche con l’utilizzo di materie prime vegetali. Gran parte del lavoro di ricerca e sviluppo punta a composizioni a minor impatto ambientale, ma anche a packaging che riducono l’utilizzo di plastica (prodotti concentrati, ricariche, prodotti alla spina etc.). In questo ambito ci sono marchi e certificazioni che garantiscono il rispetto di standard specifici. Il più diffuso è il marchio Europeo di Qualità Ecologica rilasciato dal Comitato Ecolabel-Ecoaudit che classifica come “ecolabel” i prodotti più ecocompatibili e quindi dal minor impatto ambientale. Secondo una ricerca del 2022 dall’Osservatorio Immagino GS1 Italy, circa il 10% dei prodotti per detergenza e pulizia ha in etichetta almeno un claim ecologico. I più diffusi sono i prodotti biodegradabili con riferimento alla composizione del packaging e dei prodotti, seguiti da quelli con ingredienti vegetali e quelli con minor contenuto di plastica nell’imballaggio (“ricariche”). Ai prodotti confezionati si affiancano in questa tendenza i distributori di detersivi ricaricabili, introdotti da qualche insegna della GDO, da catene bio e

Elaborazione dati Cerved Marketing Intelligence

a cura di David Migliori